鲜花( 70)  鸡蛋( 0)

|

来源:理财人生, E" d2 u6 d5 A8 S* q' f

! S5 V9 k$ |7 \就像没有家庭的年轻人对孩子的期待一样,很多没有退休的中老年人对于退休也有一种神秘感。每次谈到退休养老,就会引起一大堆话题,例如退休后你去哪里旅游,退休后喜欢哪些体育运动, 反正都是吃喝玩乐的高兴事。

- Z' r* M" K1 ?$ V1 ?

& M% |! {) K! e1 _) t可是,有谁想到过,退休后的生活到底怎样呢?今天加拿大永明人寿公司进行的一项调查公布后,让人感觉退休生活可能是另一种情况,甚至退而不能休!

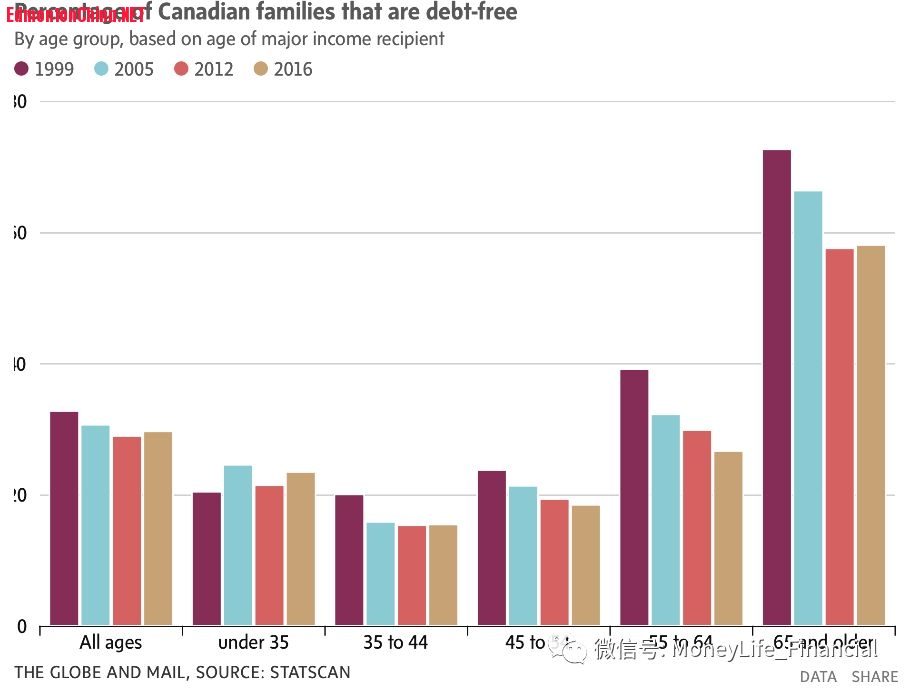

9 w; C4 A+ |: U. L! m加拿大保险巨头Sunlife针对2900名退休老人的调查显示,四分之一的退休人员还在债务中苦苦挣扎。sunlife分析道,这些退休老人的黄金时光,都消耗在与按揭债务,信用卡债务的鏖战中。5 [! @3 n5 d+ u( p3 W8 O7 a1 H; q

4 L3 d0 @4 i7 L2 z$ D& Z. o3 V让人不可理解的是,这些老人到了这个年纪,本来应该无债一身轻,现在他们却还在支付房屋按揭贷款利息!一些退休老人的财务状况甚至雪上加霜,除了按揭贷款,还背上信用卡债务!7 q4 H' O1 k. q2 i# n8 {

这些深陷债务的情况,都是应该出现在退休年里之前的生活时期,那时候至少他们还年轻力壮可以工作挣钱!( m1 X" s/ G8 Q4 M7 T% a% Z

- Q, U1 d% O+ r) d# k7 M, _永明人寿的调查与加拿大统计局的统计基本符合,加拿大14%老年人为首的家庭现在还没还完房屋按揭贷款,这个数据较1999年翻了一倍!

- W/ l9 e) r8 w. K根据加拿大都市未来研究中心的报告显示,加拿大都2020年将有980万人接近退休年龄,每年开始42万人开始退休生活。养老金顾问公司 Broadbent Institute在一份报告中也指出:加拿大的老年人未来退休生活堪忧!

& b% @% {! H5 E- {( d- {7 ?+ L# V4 _$ {' c6 S

Broadbent Institute调查的对象集中在55至 64岁年龄段,这些人中不足 20%的人表示有足够储蓄可以安享晚年,甚至有一半人表示,他们的储蓄只够维持一年的退休生活。

$ j3 K6 b1 u& @$ x理论上讲,每个加拿大人都应该退休无忧,从个人的RRSP,TFSA等免税延税储蓄工具,到政府的CPP和OAS,再加上一些公司的养老金,一个正常的加拿大老人应该可以在退休后保持上班峰值时70%的收入水平!+ s) F1 W( J' G

+ U& b& Z. R, D9 _但事实并非如此,绝大部分人都放弃个人储蓄,RRSP和TFSA等非常有效的储蓄延税工具被人们嗤之以鼻,在楼花和RRSP储蓄两者间,十个人中有九个都会放弃RRSP!

+ x8 x0 c9 y E9 Y# @$ K; k随着加拿大房市史无前例的二十年牛市下来,本应在年轻时期储蓄的老人们,现在就只有一身债,所有资产都集中在一个流动性较差的房子里!( L! S5 S1 t! m0 ]% e0 y

未来加拿大的老龄化社会面临的困境更为加剧,生活在贫困线下的老年人的比例也逐年上升。

3 k* Z5 T# ]: I& n& ]5 J g

$ E$ J9 ?6 G, g4 t! @1 n" F不过,不用担心,其实这些统计数据,表面上看起来让人担忧不已,实际上都没有提到一个核心的实际问题:虽然这些老年人没有足够的储蓄,但是他们很多人都拥有一套甚至两套以上的房地产!9 n1 {& W0 s$ M

加拿大这些从表面看起来的“贫困”老者越来越多的现象,背后隐藏的却是现金缺乏,资产富有的老年退休人群。7 Y' `* h( ]. b+ t, p4 R

* {) I2 g- U2 h3 T/ H; e0 ]政府大力支持养老,特别是扶助所谓的“贫困”老年人,只是片面看到他们的收入低,并未将其整体资产考虑在内。就像这几年里,几乎所有的媒体都将矛头指向富有的外来移民,住着大房开着靓车,却领取加拿大政府福利一样的道理。

+ j% ?. {, H8 w( @: |% q+ N从公平的角度看,加拿大的联邦政府去年耗资七亿加元,提升养老金低收入补助部分,可能是浪费了许多纳税人的宝贵资源。加拿大所谓的“贫困”老人,可能比起你我这些天天朝九晚五苦干,交着高额税款的上班族富有的多!6 _+ B! {) S( J7 V) Y% ~( [# q

, n* _8 f8 }% \+ ~

由于收入低,没有RRSP,没有任何储蓄计划,只有房子,这些老年人在税务和退休上却有意想不到的优势。

K7 `# N( K% o# f9 K; q这些老人可以住着大房子,拥有自己退休前的生活,用房子升值带来的财富抵押给银行和金融机构,所有收入都不用交税,还能全额拿到政府的福利!

: c1 k; L' I" b1 g# @反向按揭允许老年人在接近退休的时候,可以将房屋权益的55%置换成现金。与HOME EQUITY LINE OF CREDIT 不同,REVERSE MORTGAGE 通常情况下不需要定期还款,除非将物业出售或是屋主去世后才需要一次归还。7 a% v- k5 X1 C( I2 y1 B

% N2 a! c6 H# F8 `% i& m过去这些年的经济发展,属于典型的债务驱动型,现在越来越多的老年人,都属于这种现金收入上贫穷,但是房产上富有的阶层。

+ g. r8 i) Y# u. W$ u+ n因此,一个基本事实已经无法回避:加拿大有着大批住在大房子里的低收入“贫困”老年人,他们都需要政府的福利帮助!% o( \4 k8 Y+ z1 r2 @* B

: r" q! f9 v* P3 q+ Y5 P

: r" q! f9 v* P3 q+ Y5 P

现在媒体导向都指向富有的外来移民,利用加拿大税务制度漏洞获得福利,却从来没有媒体敢于指出,加拿大本地许多贫困老人也玩着同样的游戏。' T) f4 ~" i- B& E: y; J

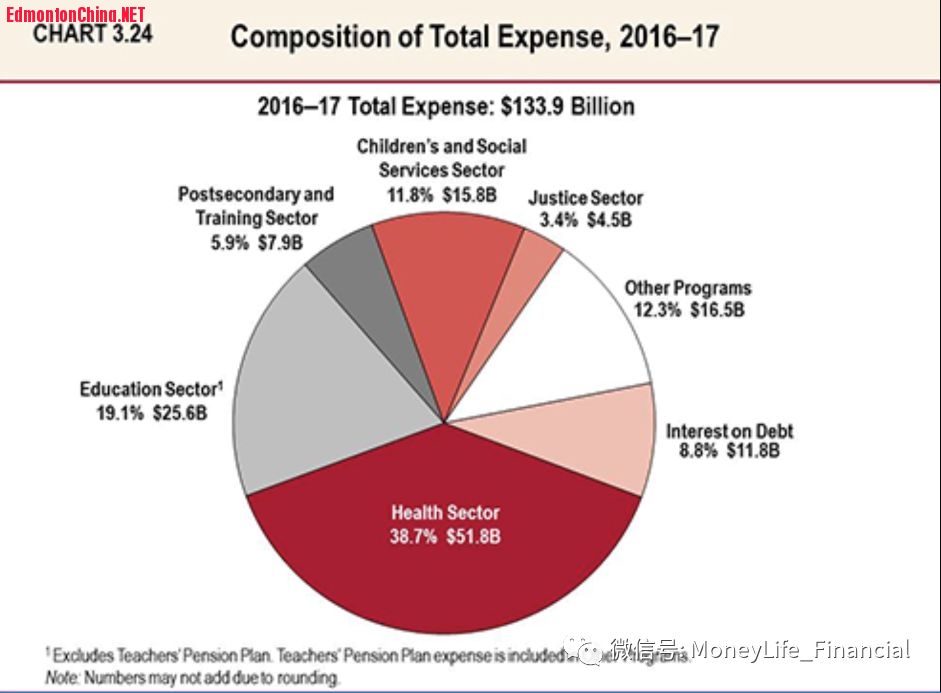

我们安省负债深重,看看每年的花销,医疗费用是省府预算最大的支出,很多医疗费用都来自老年人。) a+ j$ f& s( Z/ h7 ^6 D4 B

真正在年轻时老老实实买上班买RRSP的老人们,在老年退休后开始取RRSP,再加上公司的Pension, 根本就领不到任何政府的老人金。2 Z8 o& o# P, x6 Y/ y; q9 u

不仅如此,在医疗费用上也由于收入高而得不到补贴。反而是上文提到的“贫困”老人,住着百万加元的大房子,没有RRSP,没有收入,没有储蓄,因此不仅拿到全额老人金政府福利,看病费用全免。

, j# u+ G- ]0 u2 o

$ h9 T, O2 N5 E0 E' R: a3 Z" j

$ h9 T, O2 N5 E0 E' R: a3 Z" j

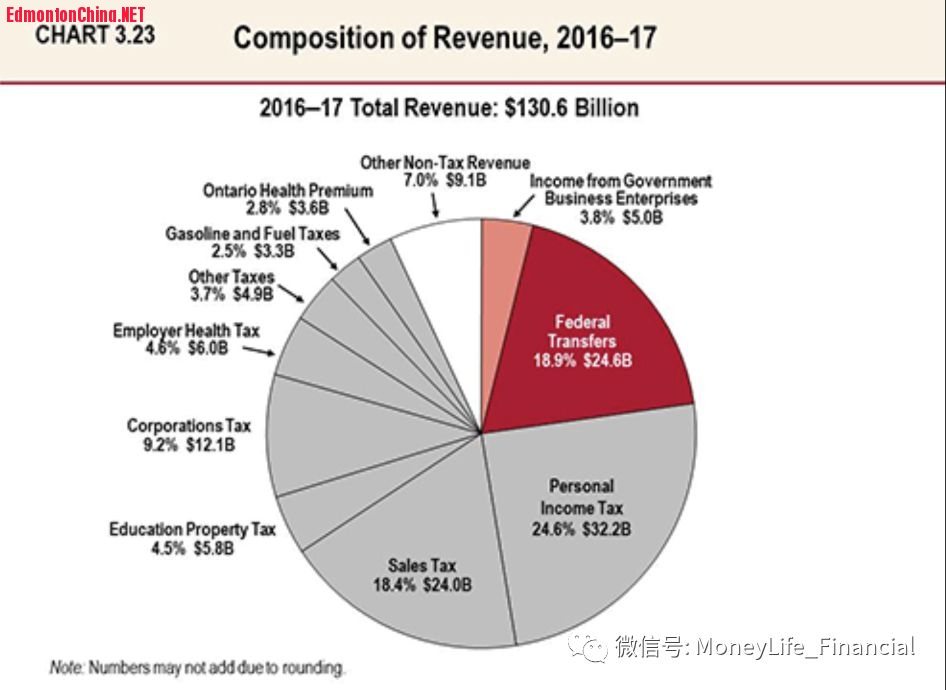

对于很多辛苦工作一辈子的上班族老人而言,能说这种制度公平吗?我们安省所有上班族,在工资里都有一项费用,Ontario Health Premium, 可是有几个年轻人一年会去做一次体检呢?这笔资金并不小啊,36亿加元的健康保费都到哪里去了呢?看看安省512亿加元的健康费用支出就明白了!

; V0 i9 k8 y$ a2 p3 k老吾老以及人之老,这是最基本的道理,我们不是说要鼓吹离经叛道的事情,只是希望税务福利制度要公平!关爱那些真正为这个福利体系做出巨大贡献的老人,而不是用收入来惩罚他们!当然,也要关爱那些需要福利的老人,但不是一味的偏袒所谓的低收入者!% g( a. J, x. s! H }8 R

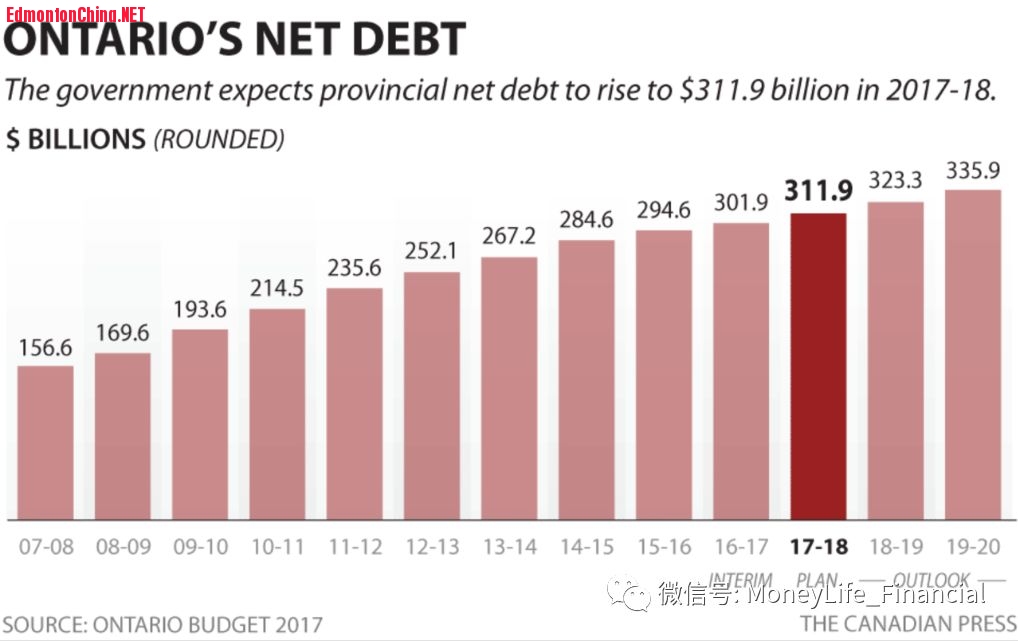

安省政府现在却一味走左倾道路,在安省债务是加拿大所有省份总和的情况下,还在不停的滥发福利,真正努力工作的年轻人,努力工作一辈子的老年人,反而拿不到应有的福利!这不得不让人发问,我们交的税都跑到哪里去了?

h, [2 X2 n+ o! Z

" ?7 j+ ?: q1 u* `

" ?7 j+ ?: q1 u* `

如果税务和福利只看收入不看资产,就会造成现在的窘境,谁干的越多,干的越苦,缴税就越多,福利就越少!/ K2 _9 k& n! k( ?* i* ]

总之,我们的税务福利制度应该好好改改了,只要把税务和福利与资产挂钩,而不是与收入挂钩,一切都会迎刃而解!安省的债务支出压力也会减少,我们的健康保险费用也会降低,一切都会慢慢好起来。, V2 n4 W+ ~( t4 x

|

|